Cerca de 51% do valor resgatado foi fruto de transação tributária

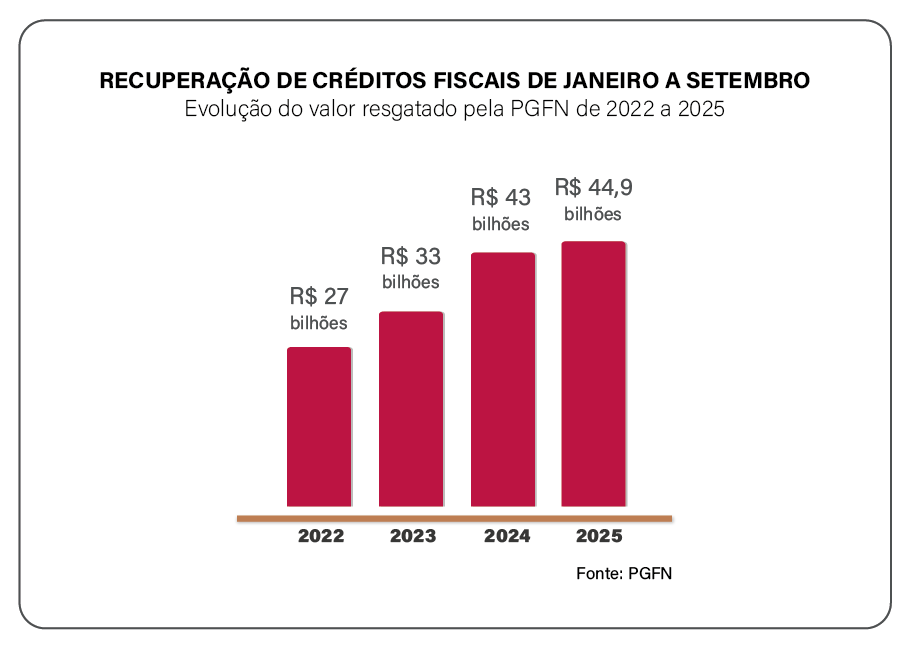

A Procuradoria-Geral da Fazenda Nacional (PGFN) recuperou, de janeiro a setembro deste ano, R$ 44,9 bilhões em créditos inscritos na dívida ativa da União. O valor é 4,4% superior ao que foi devolvido aos cofres públicos no mesmo período de 2024.

Do total recuperado em 2025, mais da metade foi fruto de transações tributárias firmadas tanto nesse exercício quanto em anos anteriores. Somente no 3º trimestre, foram celebrados 329,7 mil acordos, número que supera o trimestre anterior, quando foram realizadas mais de 255 mil negociações. Na comparação com o 3º trimestre de 2024, houve aumento de 65,71% no número de acordos. Veja detalhamento no anexo desta matéria.

Além do Programa de Transação Integral (PTI), outras medidas também contribuíram para alavancar os resultados neste ano, como a qualificação da cobrança administrativa, a customização das formas de cobrança e o investimento em tecnologia. A PGFN tem ainda fortalecido continuamente os sistemas de combate a fraudes e a investigação fiscal e unificou a defesa jurídica, com alinhamento de teses e argumentos no contencioso administrativo e judicial.

Programa de Transação Integral

Um grande aliado para manter a recuperação da dívida ativa em patamar acima de R$ 40 bilhões foi o Programa de Transação Integral. Lançado no final de 2024, o PTI é uma iniciativa que possibilita contribuintes com boa saúde financeira regularizarem seus passivos tributários de alto impacto econômico e litígios de disseminada controvérsia, por meio de negociação com a Fazenda Nacional. No 3º trimestre de 2025, foram lançados cinco novos editais de transação de teses jurídicas. São eles:

– Edital PGFN/RFB nº 52/2025: irretroatividade do conceito de “praça” previsto na Lei nº 14.395/2022, para aplicação do valor tributável mínimo (VTM) nas operações entre interdependentes, para fins de incidência do Imposto sobre Produtos Industrializados (IPI). Adesão até 28 de novembro de 2025.

– Edital PGFN/RFB nº 53/2025: Instruções Normativas RFB nº 243/2002 e nº 1.312/2012 na disciplina dos critérios de apuração do preço de transferência pelo método do Preço de Revenda menos Lucro (PRL), conforme o artigo 18 da Lei nº 9.430, de 27 de dezembro de 1996. Adesão até 28 de novembro de 2025.

– Edital PGFN/RFB nº 54/2025: incidência de IRPJ e CSLL sobre o ganho de capital na desmutualização da Bovespa e da BM&F, e incidência de Contribuição para o PIS/Pasep e Cofins na venda de ações recebidas na desmutualização da Bovespa e da BM&F. Adesão até 28 de novembro de 2025.

– Edital PGFN/RFB nº 58/2025: incidência da contribuição para os programas de PIS/Pasep e Cofins sobre valores referentes a bonificações e a descontos condicionados obtidos pelo comércio varejista das indústrias e de outros fornecedores. Adesão até 29 de dezembro de 2025.

– Edital PGFN/RFB nº 59/2025: incidência de Imposto sobre a Renda das Pessoas Físicas, de contribuição social destinada à Previdência Social e de contribuições devidas a terceiros (outras entidades e fundos), administradas pela Secretaria Especial da Receita Federal do Brasil, sobre valores auferidos em planos de opção de compra de ações oferecidos por empresas a seus empregados e diretores, pagos a título de participação nos lucros e resultados da empresa (PLR) e pagos por empregadores para programas de previdência privada complementar. Adesão até 29 de dezembro de 2025.

Também foi lançada, por meio da Portaria Conjunta PGFN/RFB nº 19, de 29 de setembro de 2025, a 2ª fase da modalidade de PRJ do PTI, que abrange créditos inscritos ou não na dívida ativa que sejam objeto de demanda judicial. A apresentação das propostas deve ser feita até 29 de dezembro de 2025.

| Releia: PGFN detalha segunda fase do Programa de Transação Integral

Modalidades do PTI

O PTI possui duas modalidades. Uma delas, o Potencial Razoável de Recuperação do Crédito Judicializado (PRJ) incorpora o risco judicial e possibilita a devedores com boa saúde financeira negociarem transações. A outra oferece a possibilidade de acordos para teses de disseminada controvérsia no contencioso tributário.

Desde o seu lançamento, o PTI lançou oito editais para as teses jurídicas controversas e duas portarias para o PRJ. A expectativa é de que tais editais, com possibilidade de adesão até 29 de dezembro, gerem novos acordos e arrecadação efetiva no quatro trimestre de 2025.

| Releia: PGFN recuperou R$ 61 bilhões em 2024

Mais oportunidade de negociação

Além dos editais do PTI, a PGFN também tem condições facilitadas para para devedores agricultores e pequenos produtores rurais regularizarem seus débitos com a União. O edital PGDAU 3/2025, que está no escopo do programa Desenrola Rural, foi prorrogado e aceita adesões até 30 de janeiro de 2026.

Outro edital que ainda está aceitando adesões é o PGDAU 11/2025, que traz, entre outras facilidades, faixas de desconto específicas e tratamento diferenciado para Microempreendedores Individuais (MEI).

Veja os resultados da transação tributária no 3º trimestre de 2025 (3T25)